こんにちは。相続と終活研究会のkeikoです。

年金から相続、終活までセカンドライフをトータルサポートする専門家です。

FP&相続診断士としてできることをお伝えしてまいります。

相続とは

相続とは、亡くなった人「被相続人」にかかる財産を家族や亡くなった人と生前関係の深かった人「相続人(財産を相続できる人)」が引き継ぐことをいいます。ですから、相続の開始は人が亡くなったことにより開始します。

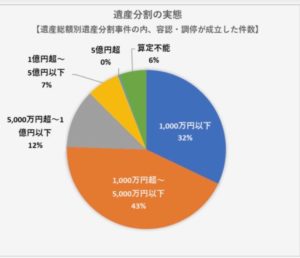

相続と聞くと資産家だけの問題というイメージがありましたが、近年では相続での問題は、ごく一般的となっています。

実は、家庭裁判所での相続における遺産分割相談の4分の3は5,000万円以下という現状となっています(2017年度 最高裁判所司法統計年報より)。さらに相続税の申告不要の場合でも、分割協議で争いが起きてしまうこともあります。

実際どのくらい相続税がかかるのでしょうか?

大切な人が亡くなると、悲しみと動揺と、何も考えたくない気持ちになるのではないでしょうか?しかし無情にも相続は待ってはくれません。

相続税がかかる場合、相続開始があったことを知った日の翌日から10ヵ月以内に相続税の申告と納付を済ませなければいけません。期限を過ぎてしまうと日数に応じてペナルティ(延滞税)がかかってしまいます。

✔実際に相続税がかかるのかどうか?

✔相続税がかかる場合、いくらかかるのか?

実際に計算してみましょう。

相続税の基礎控除とは?

相続税は、亡くなった人「被相続人」の財産が、家族等「相続人」に移転した場合に課税される税金です。

相続税の計算するにあたり、遺産の総額から一定の基準まで相続税がかからない範囲の金額のことを「基礎控除」といいます。

基礎控除=3,000万円+600万円×法定相続人数

例えば、遺産の総額が5,000万円、法定相続人(民法で定められた相続人)が配偶者と子ども2人の場合の相続税額を計算してみましょう。

3,000万円+600万円×3人=4,800万円(基礎控除)

5,000万円(遺産の総額)-4,800万円(基礎控除)=200万円(課税価格)

亡くなった人の遺産の総額から基礎控除を差し引いた金額(課税価格)が相続税の課税対象となります。

ただし、遺産の総額が基礎控除を下回る場合には相続税はかかりません。

相続税対策に生前贈与

2015年に相続税法が大きく改正されました。改正により前段のように、遺産にかかる基礎控除額が引き下げられました。そのため相続税を納めなければならない方が多くなったのです。できることなら遺された家族に相続税の負担を少なくしたいですよね。

相続税対策を考えるとき、生前贈与で相続税の負担を軽減しようと考える方も多いのではないでしょうか?

生前贈与とは

生前贈与とは、生きているうちに配偶者や子どもなどに財産を贈与することです。つまり亡くなった後に引き継ぐ財産を生前に贈ることで、相続財産を減らし、相続税を減らすことができます。

ただし、贈与した財産に対して贈与税がかかりますが、贈与税には一定の金額が非課税になる特例があります。

上手に活用すると、大きな節税効果が見込まれるので、贈与税が非課税になる主な制度をご紹介します。

①暦年贈与は年間110万円(基礎控除)まで非課税

・その年の1月1日から12月31日までに贈与を受けた財産の合計が、1人あたり年間110万円まで非課税となります。

・年間110万円以下であれば、申告は不要です。

②贈与税の配偶者控除(おしどり贈与)は、2,000まで非課税

・婚姻期間が20年以上である配偶者からの贈与で、居住用不動産または居住用不動産の取得に充てた金銭の贈与であること。

・この非課税制度は同じ配偶者間では一生に1回だけ適用できます。

・①の暦年贈与と併用できます。

・ただし、贈与税額がゼロでも贈与税の申告は必要です。

③相続時精算課税制度は、特別控除額の2,500万円まで非課税

・原則として60歳以上の父母または祖父母から、20歳以上の子または孫に対し、財産を贈与した場合において選択できる制度です。

・複数年にわたり合計2,500万円まで非課税で利用できます。

・贈与を受けた年の翌年の2月1日から3月15日の間に申告書を提出する必要があります。

・この制度を選択すると、相続時までこの制度が継続適用され、暦年課税に戻すことはできません。

・贈与者が亡くなった時に、精算する必要があります。

④直系尊属から住宅取得等資金の贈与を受けた場合の贈与税は、最大で1,200万円まで非課税

・父母や祖父母から住宅取得資金の贈与を受けた場合に一定額が非課税になります。

・受贈者は20歳以上で所得が2,000万円以下の直系卑属(子や孫など)であること。

・省エネ等住宅なら1,200万円まで、その他の住宅なら700万円まで非課税(消費税等の税率が10%でなく、2020年3月31日までの場合)

・購入する住宅には一定の要件があります。

・税額がゼロであっても贈与税の申告が必要です。

・①の暦年贈与、③の相続時精算課税制度と併用できます。

⑤直系尊属から教育資金の一括贈与を受けた場合の贈与税は、一人につき1,500万円まで非課税

・2019年3月31日までに、30歳未満の個人が父母や祖父母から教育資金の一括贈与を受けた場合は1,500万円(学校以外に支払う金銭については500万円を限度)まで非課税になります。

・金融機関等に「教育資金口座」を開設し領収書などを提出する必要があります。

・この制度は適用期限が2年延長されます。

・2019年4月1日以後についての見直し

✔受贈者の所得要件が設けられます

✔贈与者の死亡時の残額に対して課税される場合があります

・2019年7月1日以後についての見直し

✔学校以外の500万円枠について23歳以降、一部除外されます

✔30歳到達時の残額について、学校等に在学している場合には最長10年間利用可能期間が延長されます

⑥直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税は、1,000万円まで非課税

・父母や祖父母から結婚・子育て資金の一括贈与を受けた場合は1,000万円まで非課税になります。

・金融機関等に「結婚・子育て資金口座」を開設し領収書などを提出する必要があります。

・この制度は2021年3月31日まで2年延長されます。

・2019年4月1日以後についての見直し

✔受贈者の所得要件が設けられます

まとめ

現在、日本人の平均寿命は、女性で約87歳、男性で約81歳と長寿になりました。悲しいことですが、人はいつかは亡くなります。

生前、築いた財産は、できる限り遺された家族等に引き継いであげたいと思うのではないでしょうか?そのためには、まず相続税や生前贈与についての知識を深め、最善の方法を考えてみてはいかがでしょうか?

さらに、仲の良かった親子や兄弟姉妹が、相続によって争いに発展しまうような悲しいケースもあります。日頃からコミュニケーションをとり、万一のとき、亡くなった方の想いが、遺された家族に伝わるといいですね。